所得稅分為

營利事業所得稅|

營利事業所得稅|

綜合所得稅

- 依商業主管機關登記之營利事業,需每年向稅務稽徵機關報繳營利事業所的稅。

- 有中華民國來源所得之個人,應就其中華民國來源之所得,依所得稅法規定,課徵綜合所得稅。

書審、查帳、簽證申報

申報方式一

擴大書面審查申報簡稱書審,適用於年營業收入及非營業收入合計不超過3000萬元的中小企業。課稅所得額為:(全年營業收入淨額+全年非營業收入)× 擴大書審純益率。對於符合一定條件的中小企業,使用此種申報方式可免除國稅局查帳的困擾。

申報方式二

查帳申報簡稱查帳,適用於年營業收入3000萬元以上的公司。課稅所得額為:(同一會計年度之全部收益)-(同期之全部成本、費用及損失後差額)。此種申報方式可核實課稅,如果當年度公司為虧損情況,則不用繳稅。

申報方式三

稅務簽證申報簡稱稅簽,適用於年營業收入1億元以上的公司。課稅所得額為:(同一會計年度之全部收益)-(同期之全部成本、費用及損失後差額),計算方式與查帳申報相同。採用此種申報方式優點為公司不同年度盈虧可互抵,不過公司必須額外支付記帳費用、會計師稅務簽證費用。 營利事業單位於申報方式不同,產生的稅賦相應不同。不同事業體之特殊性,申報方式應充分理解,我司定期提供稅務規劃、損益報告書,保全客戶租稅權益避免蒙受損失。

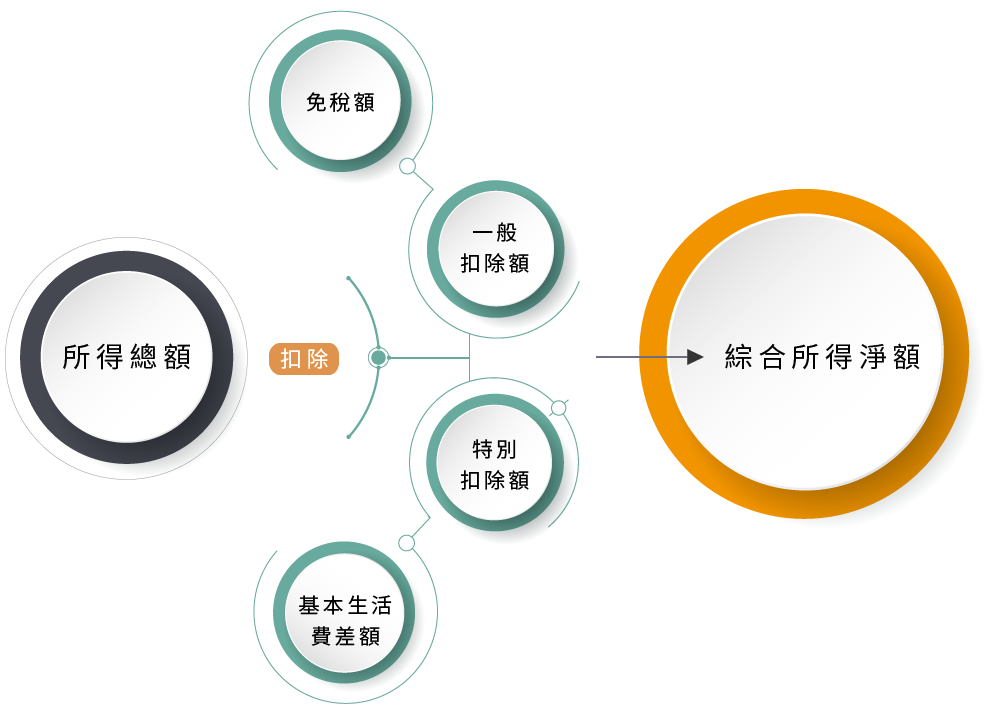

有中華民國來源所的之個人,需每年依所得稅法規定於每年5/1-5/31申報繳納個人綜合所得稅,計算方式如下:

- 應納稅額=

綜合所得淨額 x 稅率 – 累計差額 - 應自繳(退)稅額=

應納稅額 – 扣繳稅額 – 可扣抵稅額

個別金額說明

所得總額

十大類所得

- 營利所得

- 執行業務所得

- 薪資所得

- 利息所得

- 租賃所得、權利金

- 自立耕作

- 財產交易所得

- 競技、競賽及機會中獎獎金

- 退職所得

- 其他所得

免稅額

免稅額額度

- 70歲以下 —

本人、配偶、受扶養親屬每人92,000 - 70歲以上 —

本人、配偶、受扶養親屬每人138,000

一般扣除額

標準扣除額

單身:124,000、夫妻:248,000

列舉扣除額

- 人身保險費

- 健保費

- 醫藥費

- 災害損失

- 自用住宅購屋借款利息

(上限30萬) - 房租支出(上限12萬)

- 捐贈

標準or列舉則依一使用

特別扣除額

以下為各項特別扣除額

- 薪資:每人最高207,000

- 儲蓄:每戶最高270,000

- 身心障礙:每人最高207,000

- 財產交易損失:

不超過當年度財產交易所得 - 教育學費:每人25,000 (大專)

- 幼兒學前:每人120,000(五歲內)

基本生活費差額

基本生活費總額*人數,108年 – 每人175,000

- 免稅額

- 標準扣除額

- 幼兒學前特別扣除額

- 身心障礙特別扣足額

- 儲蓄特別扣除額

- 教育學費特別扣除額

營利事業所得稅

營所稅申報方式:

書審、查帳、簽證申報

書審、查帳、簽證申報

申報方式一

擴大書面審查申報簡稱書審,適用於年營業收入及非營業收入合計不超過3000萬元的中小企業。課稅所得額為:(全年營業收入淨額+全年非營業收入)× 擴大書審純益率。對於符合一定條件的中小企業,使用此種申報方式可免除國稅局查帳的困擾。

申報方式二

查帳申報簡稱查帳,適用於年營業收入3000萬元以上的公司。課稅所得額為:(同一會計年度之全部收益)-(同期之全部成本、費用及損失後差額)。此種申報方式可核實課稅,如果當年度公司為虧損情況,則不用繳稅。

申報方式三

稅務簽證申報簡稱稅簽,適用於年營業收入1億元以上的公司。課稅所得額為:(同一會計年度之全部收益)-(同期之全部成本、費用及損失後差額),計算方式與查帳申報相同。採用此種申報方式優點為公司不同年度盈虧可互抵,不過公司必須額外支付記帳費用、會計師稅務簽證費用。 營利事業單位於申報方式不同,產生的稅賦相應不同。不同事業體之特殊性,申報方式應充分理解,我司定期提供稅務規劃、損益報告書,保全客戶租稅權益避免蒙受損失。

綜合所得稅

有中華民國來源所的之個人,需每年依所得稅法規定於每年5/1-5/31申報繳納個人綜合所得稅,計算方式如下:

- 應納稅額=

綜合所得淨額 x 稅率 – 累計差額 - 應自繳(退)稅額=

應納稅額 – 扣繳稅額 – 可扣抵稅額

個別金額說明

所得總額

十大類所得

- 營利所得

- 執行業務所得

- 薪資所得

- 利息所得

- 租賃所得、權利金

- 自立耕作

- 財產交易所得

- 競技、競賽及機會中獎獎金

- 退職所得

- 其他所得

免稅額

免稅額額度

- 70歲以下 —

本人、配偶、受扶養親屬每人92,000 - 70歲以上 —

本人、配偶、受扶養親屬每人138,000

一般扣除額

標準扣除額

單身:124,000、夫妻:248,000

列舉扣除額

- 人身保險費

- 健保費

- 醫藥費

- 災害損失

- 自用住宅購屋借款利息

(上限30萬) - 房租支出(上限12萬)

- 捐贈

標準or列舉則依一使用

特別扣除額

以下為各項特別扣除額

- 薪資:每人最高207,000

- 儲蓄:每戶最高270,000

- 身心障礙:每人最高207,000

- 財產交易損失:

不超過當年度財產交易所得 - 教育學費:每人25,000 (大專)

- 幼兒學前:每人120,000(五歲內)

基本生活費差額

基本生活費總額*人數,108年 – 每人175,000

- 免稅額

- 標準扣除額

- 幼兒學前特別扣除額

- 身心障礙特別扣足額

- 儲蓄特別扣除額

- 教育學費特別扣除額

檔案下載

加入好友

加入好友